Die Schweizer Asset-Management-Branche verwaltet ein Vermögen von 2’161 Milliarden Franken und beschäftigt 9’900 Angestellte. Damit ist das Asset Management eine wichtige Säule des Schweizer Finanzplatzes. Das zeigt die zweite Ausgabe der IFZ/AMP Asset Management Studie, die von der Hochschule Luzern und der Asset Management Plattform Schweiz erstellt wurde. Die Schweiz bietet günstige Bedingungen für Asset Manager. Insbesondere ein stabiles und zuverlässiges politisch-rechtliches Umfeld und ein starkes Bildungssystem mit hoch qualifizierten Arbeitskräften werden als Schlüsselfaktoren für den Erfolg identifiziert. «Der Schweizer Finanzplatz ist eine der grössten und dynamischsten Asset-Management-Zentren in Europa. In der Schweiz ansässige Asset-Management-Firmen spielen eine wichtige Finanzierungsrolle, indem sie Spargelder in die Realwirtschaft lenken. Damit schaffen sie Arbeitsplätze und stärken die Wirtschaft», sagt Lorenz Arnet, CEO der Asset Management Plattform Schweiz.

Gesamtvolumen entspricht dem Dreifachen des Schweizer BIP

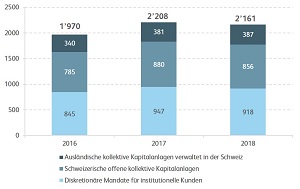

Gemessen an der Marktgrösse belief sich das von Banken, Fondsleitungen, Effektenhändlern und von der FINMA beaufsichtigten Asset Managern in der Schweiz verwaltete Gesamtvermögen per Ende 2018 auf 2’161 Milliarden Franken. Das entspricht etwa dem Dreifachen des Schweizer BIP und rund dem Doppelten des Vermögens von Schweizer Pensionskassen. Von diesen von Asset Managern in der Schweiz für in- und ausländische Kunden verwalteten Vermögenswerten wurden 1’243 Milliarden Franken in kollektiven Kapitalanlagen und 918 Milliarden Franken in institutionellen Mandaten gehalten. Das Gesamtvolumen entspricht einem leichten Rückgang von 2% gegenüber dem Vorjahr (Grafik 1). Dieser Rückgang ist im Wesentlichen auf die starke Korrektur der globalen Aktienmärkte im vierten Quartal 2018 zurückzuführen. Die Schätzungen der Studienautoren zeigen, dass die Asset-Management-Branche direkt rund 9’900 hochqualifizierte Angestellte beschäftigt (ein Wachstum von 3% gegenüber dem Vorjahr), wobei zusätzlich rund 45’600 Personen indirekt in der Branche tätig sind.

Viele Regulierungen als Herausforderung

Die Autoren der Studie führten eine Stimmungsanalyse unter den in der Schweiz ansässigen Asset Managern durch. Die Umfrage zeigt, dass die Regulierung als grösste Herausforderung angesehen wird. Etwa 70 Prozent der Befragten sind der Ansicht, dass das Verhältnis zwischen Regulierungskosten und regulatorischem Nutzen unausgewogen ist. Eine Mehrheit der befragten Asset-Management-Firmen hält die Regulierungskosten für hoch. Die Asset Manager in der Schweiz sehen Potenzial für regulatorische Verbesserungen insbesondere durch die Abschaffung der Stempelsteuer und durch eine Senkung der Verrechnungssteuer.

Grosses Potenzial bei nachhaltigen Anlagen

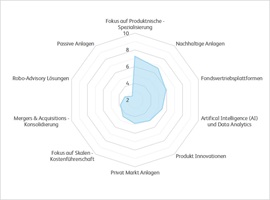

Die größten Chancen liegen in der Produktspezialisierung und in nachhaltigen Anlagen, die geringsten in passiven Anlagen (Grafik 2). «Um einen Wettbewerbsvorteil in der Asset-Management-Branche zu erlangen, ist es wichtig, ein Geschäftsmodell zu wählen, bei dem der Fokus entweder auf Kostenführerschaft oder Produktspezialisierung liegt. Unsere Umfrageergebnisse belegen, dass sich die in der Schweiz ansässigen Asset Manager eher auf eine Spezialisierung mit klar definierten Kernkompetenzen konzentrieren», sagt Jürg Fausch, Mitautor der Studie sowie Ökonom an der Hochschule Luzern.

Aktives Management dominiert das Geschäftsmodell

Rund 70 Prozent der in der Schweiz verwalteten Vermögen werden aktiv und 30 Prozent passiv verwaltet. Bei den diskretionären Verwaltungsmandaten werden rund zwei Drittel der Vermögenswerte aktiv verwaltet, während bei den kollektiven Kapitalanlagen rund 80 Prozent der verwalteten Vermögen nach einem aktiven Ansatz verwaltet werden. Diese Zahlen bestätigen die Erkenntnis aus der Stimmungsanalyse, dass sich die in der Schweiz ansässigen Asset Manager auf spezialisierte, aktiv verwaltete Produkte konzentrieren, um einen Wettbewerbsvorteil zu erzielen. Zudem sind die Asset Manager in der Schweiz stark in alternativen Anlageklassen engagiert, die grösstenteils aktive Portfoliomanagement-Strategien verfolgen.